Zweiter Artikel: Lebensversicherungen als "legaler Betrug".

Um herauszufinden, welche Investition die beste ist, untersucht der Autor sieben Alternativen. Nach einem ersten Artikel über die Zufälligkeit von Immobilien folgt nun der zweite über Lebensversicherungen.

Zweiter Artikel: Lebensversicherungen als "legaler Betrug".

1983 urteilte in Hamburg das Landgericht (74 047/83), dass Lebensversicherungen ein "legaler Betrug" (legaler Betrug) seien. Dieses harte Urteil ist voll und ganz gerechtfertigt, damals wie heute.

Eine Lebensversicherung ist ein Sparvertrag mit einem Versicherer oder einer Bank, der/die sich verpflichtet, das Kapital zuzüglich einer Wertsteigerung am Ende des Vertrags auszuzahlen. Wenn der Versicherungsnehmer vor Vertragsende stirbt, wird die fällige Summe an die zum Zeitpunkt des Vertragsabschlusses festgelegten Begünstigten ausgezahlt.

Die spezifischen Modalitäten (Beitrag, Laufzeit, Anlageart, Gebühren, Besteuerung usw.) variieren je nach Vertrag, Gesellschaft und Land. Hier sollen einige konkrete Fälle als repräsentative Beispiele vorgestellt werden.

Um ihr Produkt anzupreisen, weisen die Versicherer auf einige Steuervorteile hin, z. B. dass Beiträge vom Einkommen abgezogen werden können oder dass nach einer bestimmten Zeit der Wertzuwachs nicht mehr versteuert werden muss. Diese Vorteile werden jedoch durch recht niedrige Obergrenzen eingeschränkt. In Frankreich zum Beispiel sind Gewinne nach acht Jahren bis zu 4600 Euro (9200 Euro für ein Ehepaar) steuerfrei, darüber hinaus werden sie mit 7,5 % besteuert. Nicht zu vergessen die jährlichen Sozialabgaben von 15,5 % auf die Zinsen.

Um ihr Produkt anzupreisen, weisen die Versicherer auf einige Steuervorteile hin, z. B. dass Beiträge vom Einkommen abgezogen werden können oder dass nach einer bestimmten Zeit der Wertzuwachs nicht mehr versteuert werden muss. Diese Vorteile werden jedoch durch recht niedrige Obergrenzen eingeschränkt. In Frankreich zum Beispiel sind Gewinne nach acht Jahren bis zu 4600 Euro (9200 Euro für ein Ehepaar) steuerfrei, darüber hinaus werden sie mit 7,5 % besteuert. Nicht zu vergessen die jährlichen Sozialabgaben von 15,5 % auf die Zinsen.

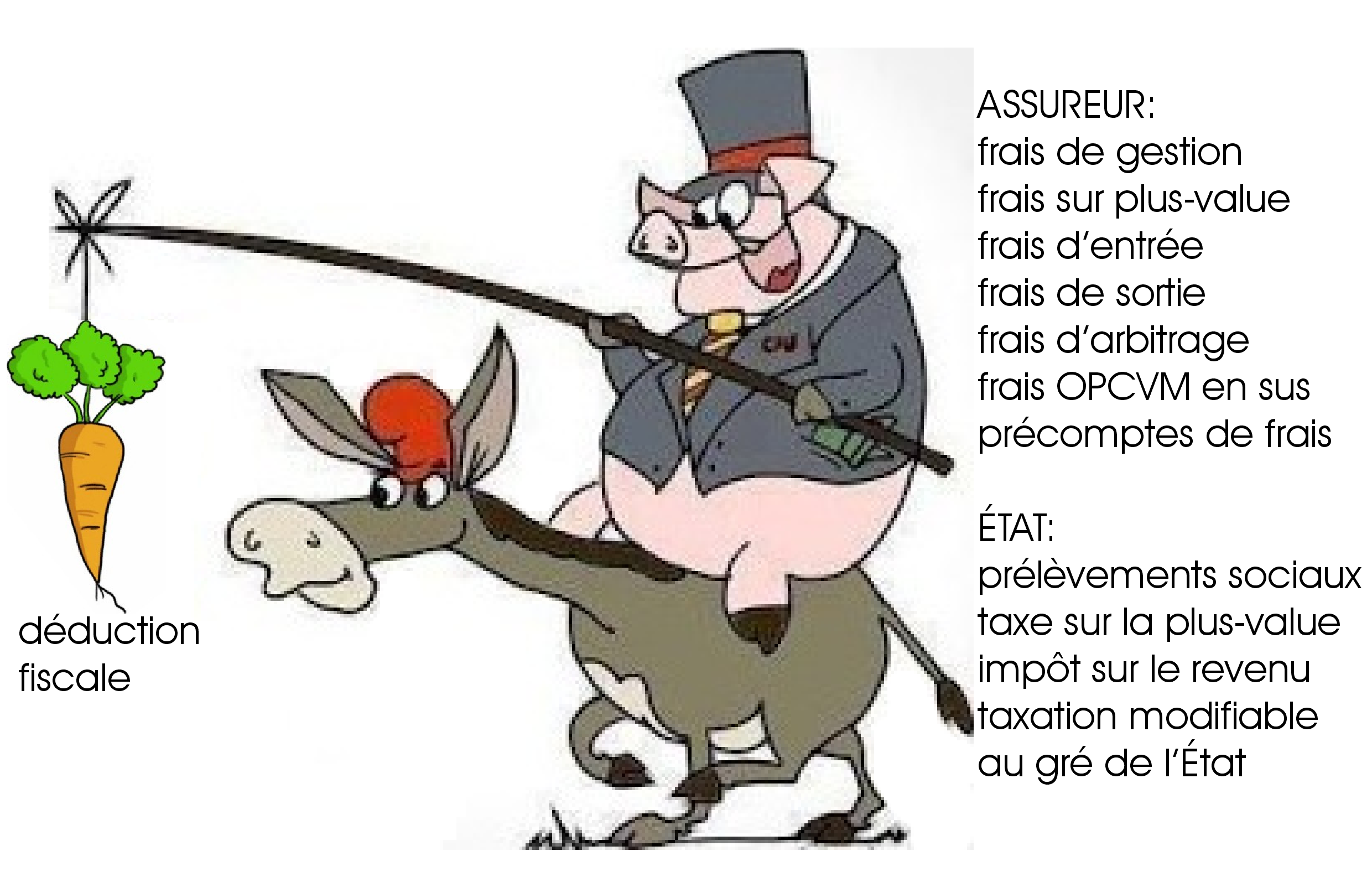

Wir haben also einige Steuervorteile, die begrenzt, fragwürdig und von ungewisser Zukunft sind, wenn man bedenkt, dass der Gesetzgeber die Besteuerungsregeln nach Belieben ändern kann. Diese Steuererleichterungen sind das einzige, mehr oder weniger stichhaltige Argument für die Lebensversicherung. Doch diese verlockende Besteuerung ist eher eine Karotte, mit der man ködern kann. Denn dieses Produkt ist in erster Linie so konstruiert, dass es den Gewinn des Versicherers auf Kosten des Versicherten maximiert.

Ich kenne jemanden, der beim Crédit Mutuel mehrere Lebensversicherungen mit einem "konservativen" Profil abgeschlossen hatte, um riskante Anlagen zu vermeiden. Nach mehreren Jahren löste er seine Verträge auf, weil er wegen des Bankrotts von Lehman Brothers Angst bekommen hatte. Die Bank zahlte ihm weniger als den Betrag der eingezahlten Beiträge zurück. Was nützt die Steuerbefreiung des Gewinns, wenn die Investition in einem Verlust endet?

Dies ist nur einer von Millionen Fällen. Die verhängnisvollen Fälle, in denen der Versicherungsnehmer weniger als seine Beiträge zurückerhält (ganz zu schweigen von der Inflation, die die Kaufkraft seines Kapitals durch Währungserosion verringert), sind an der Tagesordnung, weil der Versicherer 1. zu seinen Gunsten Verwaltungsgebühren erhebt und 2. darüber hinaus die ihm anvertrauten Summen schlecht verwaltet.

Kosten, die die Rentabilität schmälern

Die Unternehmen erheben eine jährliche Verwaltungsgebühr (variabler Prozentsatz des Kapitals). Sie können auch eine Gebühr für den Wertzuwachs (variabler Prozentsatz), eine Eintrittsgebühr (für jede Einzahlung werden durchschnittlich 3-5 % berechnet) und manchmal sogar eine Ausstiegsgebühr erheben. Bei Verträgen mit mehreren Trägern fallen noch Arbitragegebühren an, und wenn die Lebensversicherung in einen Organismus für gemeinsame Anlagen in Wertpapieren (SICAV und Investmentfonds) investiert, muss der Versicherte zusätzliche Gebühren zahlen, da die OGAW ihre eigenen Gebühren zusätzlich berechnen.

Gebührenvorauszahlungen bedeuten, dass die Gebühren nicht über die gesamte Laufzeit des Vertrags verteilt werden, sondern zu Beginn abgezogen werden. Es dauert dann eine ganze Reihe von Jahren, bis dieser anfängliche Verlust durch die Zinserträge aus dem Sparguthaben wieder ausgeglichen ist. "Der gesamte Betrag, den Sie in den ersten Jahren einzahlen, wird als Gebühr erhoben! Absolut nichts fällt auf Ihre Ersparnisse. Um das zu erkennen, muss man sich die Tabelle mit den Rückkaufswerten ansehen. [Für das vom französischen Versicherer GAN angebotene Rentensparen] beträgt der Rückkauf vor 18 Monaten 0! Ja, Sie haben richtig verstanden, die ersten 18 Beiträge in Höhe von 150 Euro sind vollständig in ihre Taschen geflossen...

Gebührenvorauszahlungen bedeuten, dass die Gebühren nicht über die gesamte Laufzeit des Vertrags verteilt werden, sondern zu Beginn abgezogen werden. Es dauert dann eine ganze Reihe von Jahren, bis dieser anfängliche Verlust durch die Zinserträge aus dem Sparguthaben wieder ausgeglichen ist. "Der gesamte Betrag, den Sie in den ersten Jahren einzahlen, wird als Gebühr erhoben! Absolut nichts fällt auf Ihre Ersparnisse. Um das zu erkennen, muss man sich die Tabelle mit den Rückkaufswerten ansehen. [Für das vom französischen Versicherer GAN angebotene Rentensparen] beträgt der Rückkauf vor 18 Monaten 0! Ja, Sie haben richtig verstanden, die ersten 18 Beiträge in Höhe von 150 Euro sind vollständig in ihre Taschen geflossen...

Und es geht noch weiter. Der Prozentsatz des Rückkaufswerts steigt allmählich an und erreicht nach 10 Jahren mühsam 100 %. Das heißt im Klartext: Wenn Sie aus einem Grund X oder Y Ihre Anlage vor 10 Jahren abheben sollten, müssen Sie zwangsläufig in die eigene Tasche greifen. [...]

Im Rahmen der Gesetzgebung für Lebensversicherungen werden nach 8 Jahren Kapitalgewinne nicht mehr besteuert (innerhalb einer bestimmten Grenze). Bei diesen faulen Verträgen verlieren Sie jedoch selbst zwischen 8 und 10 Jahren Agenten. Konkret heißt das, dass Sie bei einer Kündigung weniger zurückbekommen, als Sie an Beiträgen eingezahlt haben" (http://forum.actufinance.fr/assurance-vie-les-arnaques-eviter-P197505/).

Der Mechanismus der Gebührenvorauszahlungen ist genial, denn er schreckt diejenigen ab, die vor Ablauf des Vertrags aus dieser Misere aussteigen möchten. Ich habe einen deutschen Freund, der seine Lebensversicherung gerne kündigen würde, aber er tut es nicht, weil er dann 30 % des investierten Geldes verlieren würde - ganz zu schweigen von dem Kaufkraftverlust durch die Inflation!

"AXA, die weltweit führende Versicherungsmarke, hat ihre Ergebnisse für das Geschäftsjahr 2011 veröffentlicht. In der Sparte "Leben, Sparen, Rente" mit einem Umsatz von 52.431 Mio. € beliefen sich die von AXA eingenommenen Gebühren auf 2267 Mio. €, d.h. 4,3 % pro Jahr, die den Kunden abgeknöpft werden.

Neukunden-Sparer werden von AXA besonders geschoren: "Neugeschäftsvolumen 5733 Mio. €, Neugeschäftsmarge 25,2 %" (www.axa.com). Ein Viertel Ihrer Ersparnisse parasitiert durch den Versicherer!

Die Allianz, eine der größten Versicherungsgesellschaften der Welt, gibt an, dass sie 2011 8406 Mio. € an Provisionen und Dienstleistungen eingenommen hat. Abzüglich der 1087 Mio. € für Schadenversicherungen kostet das Trittbrettfahren der Lebensversicherungs- und Anlagemanager der Allianz die Sparer über 7 Mrd. € pro Jahr (Geschäftsbericht 2011, S. 295, www.allianz.com).

In Deutschland gewährt der Staat Steuerabzüge für diejenigen, die in eine zusätzliche Altersvorsorge einzahlen ("Riester" oder "Rürup"). 15 % der Ersparnisse verschwinden in den Taschen der Versicherer, und man muss 85 oder sogar 92 Jahre alt werden, damit diese Anlage endlich mehr einbringt, als sie den Versicherungsnehmer gekostet hat.

Man sieht also, dass der Esel, motiviert durch das Zuckerbrot der Steuerabzüge, mit aller Kraft voranschreitet und den Karren der Lebensversicherung hinter sich herzieht, zum großen Vorteil des Versicherers oder der Bank, die ihm diesen so saftigen Vertrag verkauft hat.

Eine erbärmliche Verwaltung

Das Geld der Lebensversicherungsnehmer fließt entweder in Geldmarktfonds (Anleihen) oder in die Börse (Aktien). In beiden Fällen gibt es keinen Grund, sich zu brüsten:

Die durchschnittliche Rendite von Eurofonds ist von 5,3 % im Jahr 2000 auf 3 % im Jahr 2011 gesunken (Capital. Anlageführer 2013, S. 18). Seit 2000 hat sich die Geldmenge M3 in der Eurozone jedoch verdoppelt, was nach Abzug des BIP-Wachstums eine Inflation von rund 8 % pro Jahr ergibt (weit mehr als die 2 % in den verlogenen Regierungsstatistiken). Da der Zinssatz der Fonds unter der Inflationsrate liegt, ist die Rendite negativ. Wer seine Ersparnisse in eine Euro-Lebensversicherung investiert, verliert jedes Jahr etwa 4 bis 5 % seiner Kaufkraft.

Der Börsencrash im Herbst 2008 hat gezeigt, dass die Manager von Aktienportfolios schlechte Entscheidungsträger sind. Keiner hat den Zusammenbruch vorausgesehen, alle haben die Tasse ausgetrunken.

Daher ist das Management erbärmlich, egal ob das Geld der Lebensversicherung auf dem Devisenmarkt (Geldmarktfonds) oder an der Börse (Aktienportfolio) angelegt wird.

Verschleierte Risiken

Da jeder weiß, dass die Börse steigt und fällt, ist sich der Unterzeichner einer Lebensversicherung, die auf Aktien basiert, dieses Risikos mehr oder weniger bewusst.

Wenn die Lebensversicherung hingegen auf Währungen basiert, hat der Versicherungsnehmer in der Regel keine Ahnung von den zugrunde liegenden Risiken. Die meisten braven Versicherungsnehmer wissen nichts von den Risiken, die Geldmarktfonds innewohnen, die in Anleihen von schwankenden Staaten, in "nachrangige Anleihen" von unvorsichtigen Unternehmen und in riskante Derivate investieren.

Staatsanleihen sind keineswegs eine Anlage für einen guten Familienvater. Lassen Sie uns nicht über Griechenland sprechen, denn jeder weiß, dass es am Tropf hängt. Betrachten wir stattdessen den Fall einer großen Wirtschaftsmacht, nämlich Frankreich. Am 21. September 2007 erklärte Premierminister François Fillon: "Ich stehe an der Spitze eines Staates, der finanziell bankrott ist, ich stehe an der Spitze eines Staates, der seit 15 Jahren chronisch defizitär ist, ich stehe an der Spitze eines Staates, der seit 25 Jahren nie einen ausgeglichenen Haushalt verabschiedet hat, so kann es nicht weitergehen. "Wenn Frankreich ein Unternehmen oder ein Haushalt wäre, wäre es zahlungsunfähig". Seit dieser Aussage Fillons wurde die Zahlungsunfähigkeit aufgeschoben, indem einfach noch mehr Kredite aufgenommen wurden. Die Zinszahlungen an die Gläubiger werden durch neue Kredite finanziert. Das ist so, als würde ein Haushalt, der seine Hypotheken nicht mehr bezahlen kann, einen revolvierenden Kredit aufnehmen, um die Zwangsvollstreckung hinauszuzögern. Zwischen 2007 und 2012 stiegen die Schulden des französischen Staates um 500 Milliarden Euro! Am 27. Januar 2013 hat der Arbeitsminister Michel Sapin auf Radio J gerade bestätigt, dass Frankreich "ein völlig bankrotter Staat" ist.

Deutschland, das uns immer als Erfolgsbeispiel angepriesen wird, geht es kaum besser. Auch es vergrößert sein Haushaltsdefizit und seine Staatsverschuldung jedes Jahr weiter. Die Zinszahlungen für die laufenden Schulden werden durch zusätzliche Kredite finanziert (Neuverschuldung).

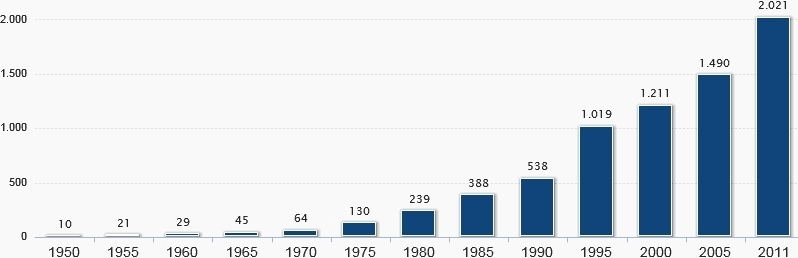

Deutsche Schulden (Bund, Länder, Gemeinden) 1950 bis 2011 in Mrd. Euro

Die deutsche Verschuldung wächst seit Jahrzehnten permanent, und das Tempo beschleunigt sich aufgrund des Zinseszinses mit der Zeit. Die Exponentialkurve wird jedes Jahr schneller und höher steigen, bis hin zur vorhersehbaren und unausweichlichen Zahlungsunfähigkeit.

Wenn Ihre Lebensversicherungsersparnisse dazu verwendet wurden, nachrangige Unternehmensanleihen zu erwerben, ist das auch nicht gerade beruhigend. Einige Versicherer schwärmen von Papieren, deren Rendite zwar leicht über dem Durchschnitt liegt, deren Zuverlässigkeit aber zweifelhaft ist: "nachrangige Anleihen", bei denen der Gläubiger des Unternehmens zustimmt, dass seine Forderung nachrangig zu allen anderen Forderungen des Unternehmens platziert wird. Im Falle eines Konkurses des Unternehmens wird er als Letzter bezahlt, wenn nach der Begleichung aller anderen Gläubiger noch etwas übrig bleibt.

Nachrangige Anleihen von Banken wurden in großem Umfang von Lebensversicherern erworben. Der spanische Riese Bankia, der durch die Immobilienkrise ruiniert wurde, hat kein Eigenkapital mehr, man sagt sogar, dass er "negatives Kapital" hat. Die anderen großen Banken der Welt haben jede Menge toxische (wertlose oder nicht bewertbare) Vermögenswerte in ihren Bilanzen. Ist es nicht unklug, eine nachrangige Anleihe einer Bank zu erwerben, deren Gläubiger man als Letzter bedient wird?

Bank run! Der Inhaber einer nachrangigen Forderung wird nach allen anderen bedient!

Schließlich sind Derivate hoch spekulativ. Ein Anlagemakler, der große Unternehmen wie die Allianz zu seinen Kunden zählte, berichtet: "Früher kauften alle Lebensversicherer dreißigjährige Schuldscheine von Unternehmen, die nicht sehr rentabel, aber sicher waren. In den letzten fünf bis sechs Jahren lief mein Maklergeschäft immer schlechter, weil diese Versicherer nur noch [...] reine Wetten kauften. Wenn dieses oder jenes Ereignis mit einer Wahrscheinlichkeit von 50 % eintritt, dann wird für jedes Jahr auf 30 Jahre extrapoliert. Wie viele Fragezeichen bleiben übrig? Hunderte; wer weiß, ob man mit der Gleichung wieder auf die Füße kommt. Aber wir haben es geschafft. Fast alle Lebensversicherer haben nur noch langfristige Wetten in ihrem Bestand" ("Ein Versicherer packt aus", 1.2.2009, www.mmnews.de).

Diese Wetten sind heute nichts mehr wert. Sie sind so komplex, dass es unmöglich ist, ihren aktuellen Wert zu berechnen. Sie sind unverkäuflich. Der Broker führt als Beispiel eine Struktur an, die 2006 an einen Versicherer verhökert wurde, aber bereits 2009 völlig unverkäuflich war: "2 Jahre Zins zu 4 % bis 25.5.2008, danach Faktor 5,4 mal (30 Jahre Swap minus 2 Jahre Swap), Minimum 0 %, Maximum 7 %, Fälligkeit 25.5.2020. Bei einer inversen Zinsstruktur - wie wir sie seit einiger Zeit haben - fliegt einem das Ding um die Ohren. Also 0 % Zinsen. Gut, werden Sie jetzt sagen, dann bleibt wenigstens das eingesetzte Kapital übrig. Aber hier war Lehman oft der Emittent und damit wertlos.

Selbst wenn es Goldman Sachs oder Merril Lynch wäre, keine Bank der Welt stellt mehr einen Rückkaufkurs für [diese Art von Papieren] auf. Das heißt, der Versicherer hat bis zum 25.5.2020 ein 0%-Papier in seinem Bestand, wahrscheinlich im Wert von 30 bis 50 Mio. Euro [...], und diese Papiere sind bis dahin völlig unverkäuflich".

Es wurde viel über die Möglichkeit eines Bankencrashs gesprochen, aber nur wenige sehen die Gefahr eines Crashs der Lebensversicherungen! Dabei ist das Risiko sehr real: Die Versicherer halten Aktien, deren Kurs von der Börse abhängt (die aufgrund der Verschärfung der Wirtschaftskrise sinken wird), und faule Kredite - Staatsanleihen, nachrangige Anleihen, Derivate. Wussten Sie, dass der Garantiefonds der Versicherer lächerlich winzig ist und absolut nicht ausreicht, um die Versicherungsnehmer auszuzahlen, falls eine große Gesellschaft Konkurs anmelden sollte?

Schlussfolgerung

Ein Mitglied meiner Familie schloss im Jahr 2000 eine Lebensversicherung mit dem Titel "Euro-émergence" ab, ein Produkt, das von der französischen Post vertrieben wurde. Das erste Verkaufsargument der "Beraterin" war, dass es sich um einen Fonds handelt, der auf europäischen Aktien basiert, deren Kurs steigen wird. Das Versprechen wurde nicht eingehalten. Zweites Verkaufsargument: Der Wertzuwachs wird nach acht Jahren nicht besteuert. Aktueller Wert der Anlage: 40 % des ursprünglichen Einsatzes, d. h. ein Verlust von 60 % des Kapitals. Aber seien Sie beruhigt: Es bleibt immer noch genug Kapital übrig, um jedes Jahr eine Verwaltungsgebühr zu erheben...

Wenn diese Person in physisches Gold investiert hätte, wäre der Wert ihrer Anlage von 300 $ pro Unze im Jahr 2000 auf 1700 $ im Jahr 2012 gestiegen, was einer Wertsteigerung von 460 % entspricht. Ohne jährliche Verwaltungsgebühren (eventuell geringe Lagerkosten). Und völlig befreit von der Steuer auf den Wertzuwachs bei einem Weiterverkauf, da der Barren 12 Jahre lang gehalten wurde (französisches Steuergesetzbuch; andere Länder, darunter die Schweiz, kennen keine derartige Steuer).

Nächster Artikel: 3° Investmentfonds, weniger erfolgreich als ein Schimpanse.

Autor : La rédaction d’Euporos SA

Quelle : www.euporos.ch

Kommentare

Kein Kommentar zurzeit